产品目录/Product catalog

担保大数据风控平台

产品概述

随着金融担保行业的数字化转型,一系列相关政策纷纷出台,在加强风险管理方面,这些政策鼓励企业利用大数据、人工智能、云计算和区块链等技术,提升风险评估和信用决策的准确性。担保大数据风控平台根据不同业务的风险管控需求,将风险控制嵌入业务流程,结合外部数据,如:财税数据、综合数据、司法数据、政务数据、个人数据,提升系统风险防控能力。

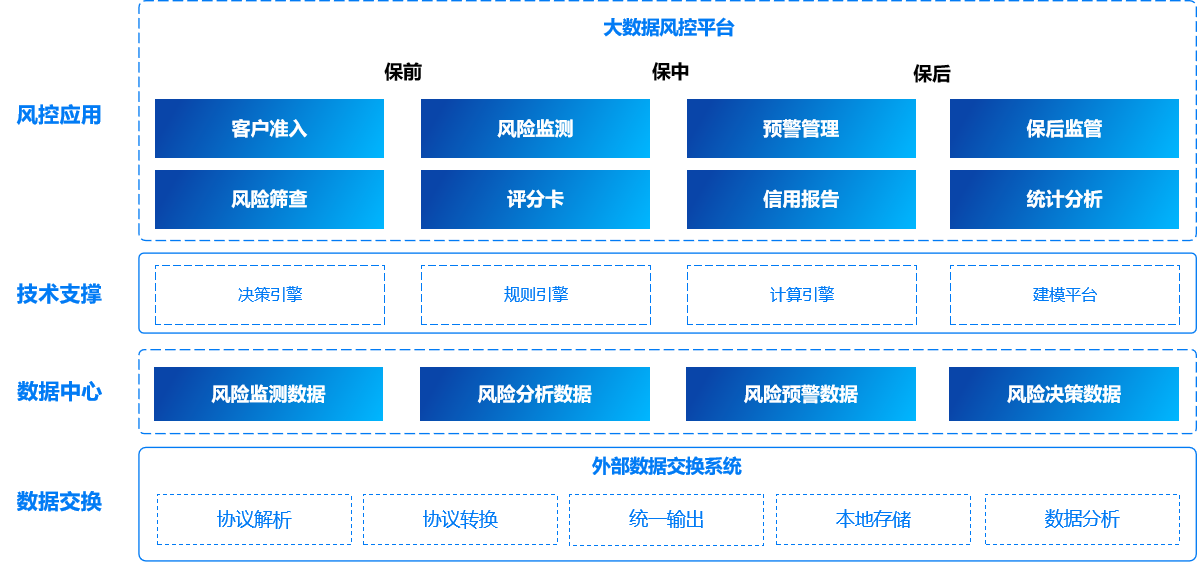

产品架构

核心功能

-

1、多源数据汇聚

系统将综合数据、财税数据、司法数据、政务数据等多源数据与业务场景进行深入融合,在关键业务环节,如申请、审批等关键环节,进行大数据校验,保障业务合规性、安全性。

-

2、风险筛查

系统提供风险概览、风险分类、优先级排序、风险管理跟踪、数据驱动决策、监控与报告、风险沟通、历史数据分析、合规性检查、优化资源分配等功能,全面筛查业务风险。

-

3、评估模型

评估模型通过分析大量数据,识别潜在的金融风险,并对这些风险进行量化评估,有助于更好地理解和管理风险。

-

4、评分卡

评分卡通过为不同的风险因素分配权重,将客户的各种信息(如财务状况、历史行为、信用记录等)转化为一个具体的分数,从而量化客户的风险水平。

-

5、风险监测

通过实时数据流处理,监测模块能够对金融市场和担保业务中的风险进行持续跟踪,及时发现潜在的风险点。当监测到异常交易、财务指标波动或其他风险信号时,系统能够触发预警,提醒风险管理人员采取相应措施。

-

6、统计分析

可视化统计分析模块通过将大量复杂的数据转化为图形或图表形式,帮助风险管理团队更直观地理解和分析风险。

产品特性

-

1、多源数据处理

利用大数据技术,整合和分析海量数据,为风险评估提供全面的信息支持。

-

2、全面风险评估

结合多维度数据,进行综合风险评估,提高风险评估的准确性和效率。

-

3、实时监控预警

实时监控担保项目的风险状况,及时发现潜在风险。建立预警系统,对异常交易和风险事件进行预警。

-

4、动态风险管理

根据市场环境和客户行为的变化,动态调整风险控制策略。适应性强,能够快速响应市场变化。

合作机构

中原再担保集团股份有限公司

湖北省融资再担保集团有限公司

湖北联合资信评估有限公司

吉林省信用融资担保投资集团有限公司

长春融资担保集团有限公司

四川省金玉融资担保有限公司

成都中小企业融资担保有限责任公司

厦门市融资担保有限公司

分享至: